Lorsque vous souhaitez investir sur les marchés financiers, il est important de connaître votre profil d’investisseur. Êtes-vous plutôt un investisseur moyen/long terme ? Souhaitez-vous investir sur le marché français ? Plutôt sur des grosses capitalisations ou sur des petites valeurs (chacune ayant son intérêt) ? Préférez-vous plutôt profiter des marchés étrangers (États-Unis, marchés émergents…) ? Voulez-vous cibler les biotechs ? Ou bien… êtes-vous plutôt un joueur, spéculateur, adepte de l’adrénaline ? En effet, vous devez savoir quelle direction vous souhaitez prendre pour choisir le bon broker, soit celui qui vous permettra de mettre en pratique votre stratégie avec le moins de frais possible. Une fois que vous aurez déterminé votre profil, vous aurez toutes les cartes en main pour savoir quel type de compte ouvrir. Les offres sont nombreuses et, bien souvent, difficiles à comparer. Cet article vous permettra de savoir quel type de compte ouvrir selon vos besoins, et surtout quel broker choisir.

Quel type de compte pour acheter des actions ?

PEA ou compte-titres ?

Lorsque vous ouvrez un compte chez un intermédiaire financier, vous avez la possibilité d’opter soit pour un compte-titres, soit pour un PEA (ou un PEA-PME).

Le compte-titres procure diversité et flexibilité

Le compte-titres permet d’investir un peu partout dans le monde via des actions, bien sûr, mais aussi des trackers et autres ETF, des produits dérivés type Warrants et Turbos, des futures, ou des opérations en SRD (Service de Règlement Différé) dont nous vous parlerons plus en détail.

Le compte-titres permet de se diversifier et de mettre en place différentes stratégies d’investissement. Il offre également de la flexibilité, en cas de besoin de liquidités. En effet, vous pouvez transférer vos disponibilités directement d’un compte à l’autre, dans les deux sens. L’alimenter bien sûr, mais également retirer des espèces.

Autres avantages du compte-titres : vous pouvez en détenir plusieurs (dans divers établissements financiers) et, surtout, il n’y a aucun plafond imposé.

Mais toute médaille ayant son revers, c’est la fiscalité qui pêche concernant le compte-titres. En effet, les plus-values immobilières sont ici taxées autour de 30% en moyenne. Les moins-values sont quant à elles imputables sur les gains réalisés la même année et, éventuellement, pendant les dix années suivantes.

Une fiscalité plus avantageuse pour le PEA

J’en viens maintenant au PEA (Plan d’épargne en actions), dont l’univers est plus restreint. Dans un PEA, vos investissements seront limités aux actions européennes, dont le siège social se situe dans l’UE. Il est donc impossible d’y loger des actions américaines ou d’y acheter le moindre produit dérivé tel qu’un turbo, un warrant, un CFD ou une option. En revanche, certains ETF sont éligibles au PEA.

L’intérêt principal du PEA réside dans sa fiscalité. Le PEA est en effet exonéré d’impôts sur le revenu en cas de retrait après huit ans. Passé ce délai, les plus-values ne sont pas imposées sur le revenu. Cette notion de durée de détention est clé : c’est pourquoi il ne faut pas hésiter à ouvrir un PEA pour « prendre date », quitte à n’y déposer qu’un euro symbolique au début (et à l’alimenter ensuite progressivement selon vos rentrées).

Avant ce délai de huit ans, la fiscalité est progressive. Concrètement, si vous clôturez votre PEA moins de deux ans après son ouverture, les plus-values sont taxées à hauteur de 22,5% (hors prélèvements sociaux). Pour une clôture entre deux et cinq ans, elles sont taxées à hauteur de 19%, et après cinq ans, seuls les prélèvements sociaux sont dûs. Vous avez donc tout intérêt à atteindre ce fameux cap des huit ans, d’autant que tout retrait antérieur entraîne une clôture automatique du plan.

Un bémol de taille toutefois : le plafond est ici limité à 150 000 € par personne physique, soit 300 000 € par foyer fiscal. C’est ici que le PEA-PME entre en jeu.

LE PEA-PME : pour les pépites de la cote !

Lancé le 1er janvier 2014, le PEA-PME permet en effet d’atténuer partiellement cette contrainte de montant. Cumulable avec le PEA, il permet d’investir jusqu’à 75 000 € d’investissement (soit 150 000 € pour le foyer fiscal) en petites et moyennes entreprises, avec la fiscalité avantageuse du PEA.

Sont ici concernées les sociétés dont le siège social est dans l’UE, et qui emploient moins de 5 000 salariés ou réalisent moins de 1,5 Md€ de chiffre d’affaires.

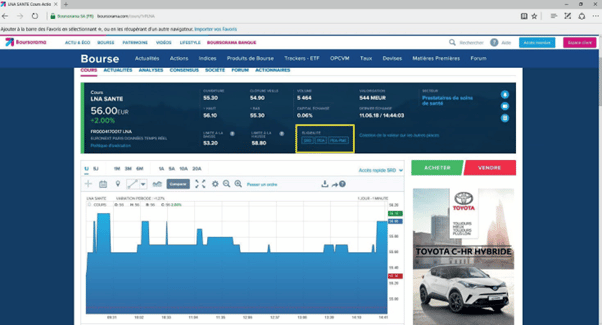

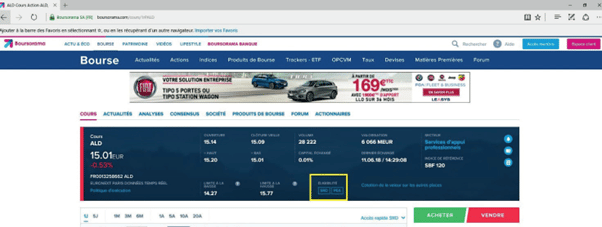

L’intérêt est donc de « jongler » entre le PEA et le PEA-PME. D’investir dans les principales « big caps » comme Total ou Air Liquide, et d’intégrer des mid et small caps au PEA-PME. Vous pouvez très simplement retrouver quel titre est éligible à quel plan chez tout type de broker (voir les deux encadrés ci-dessous).

Comment choisir votre broker?

S’il est capital de choisir un bon courtier en ligne, il est bien difficile de comparer les offres existantes ! Semblables à celles des opérateurs téléphoniques, aucun ne propose une base de comparaison similaire.

Après vous avoir expliqué la nécessité de connaître les deux grands types d’enveloppes dans lesquels vous allez loger vos actions, « compte-titres » ou « PEA » (l’idéal étant d’avoir les deux), voici quelques éléments de réflexion avant l’ouverture concrète de votre compte.

Tarification et frais de transaction et services en plus

Lorsque vous choisissez un broker, vous devez vous poser la question du montant moyen que vous souhaitez allouer à vos positions.

Pour un compte titres :

Un courtier comme ProRealTime Trading Interactive Brokers*, peut sembler onéreux de prime abord pour les petits comptes, surtout si vous souhaitez vous concentrer uniquement sur le marché français. En effet, un dépôt minimum de 3 000 € est requis, et si vous souhaitez ne pas être limité dans le nombre d’ordres que vous passez par semaine, vous devez déposer 25 000 €. Mais avec ce compte, vous pouvez trader tout ce que vous souhaitez : le broker couvre un large panel de sous-jacents et presque toutes les places de marché internationales (pays émergents, options sur les marchés US…).

Évidemment, cela a un coût ; mais pour des comptes quelque peu conséquents, les tarifs de ProRealTime Trading Interactive Brokers* restent très abordables. Il faut donc comparer ce qui est comparable !

A contrario, certains acteurs comme Degiro* (investir comporte un risque de pertes) vont être beaucoup plus compétitifs pour des petits comptes, et si vous vous focalisez sur le marché français. Schématiquement, si vos positions sont inférieures à 1 000 €, alors mieux vaut vous orienter vers celui-ci.

Enfin, et c’est un point essentiel, privilégiez un établissement financier fiable et à forte réputation. Évitez les établissements immatriculés à Chypre, ou autres pays moins bien réglementés. Comme sur les marchés : keep it simple !

Pour un PEA ou un PEA-PME :

Nous vous recommandons Bourse Direct* ou Boursorama*, qui proposent un bon rapport qualité prix. Chez Bourse Direct, un petit ordre de 500 € ne vous coûtera que 0,99 €. A l’inverse, si votre investissement moyen par position est supérieur à 5 000 ou 10 000 €, vous devrez vous orienter sur des brokers plus compétitifs pour ces « gros » portefeuilles.

Attention aux frais cachés !

Lorsque vous choisissez votre broker, il faut bien vérifier qu’il n’y ait pas de « frais cachés ». En effet, certains courtiers sont attractifs de prime abord, mais se gardent bien de préciser que, pour bénéficier de tarifs avantageux, vous devez passer un certain nombre d’ordres par mois.

Si vous avez un profil actif, cela ne pose pas de problème. En revanche, si vous ne passez qu’un ordre par mois… alors veillez à ce que le tarif proposé convienne à votre rythme.

Services proposés

Le prix est un élément à prendre en compte, mais vous devez également savoir vers quels produits et quels marchés vous allez vous orienter : des actions du marché français ? ou bien des valeurs internationales, cotées sur les marchés américains, ou à Londres… ou même à Tokyo ? Allez-vous trader les options, les futures ? Allez-vous utiliser le SRD ?

Vous devez bien faire attention aux « services » que les brokers vous proposent. Plus spécifiquement, trois éléments sont à prendre en considération : Si vous souhaitez utiliser le SRD (soit pour vendre à découvert, soit pour utiliser du levier), comparez bien les éventuels surcoûts que cela engendre, tels que les commissions ou les frais de prorogation.

- Si vous investissez via votre PEA, vérifiez les éventuels droits de garde que peut vous facturer votre intermédiaire financier (qui peuvent être calculés de manière forfaitaire ou au pourcentage).

- Renseignez-vous pour savoir si un dépôt minimum est requis pour ouvrir un compte.

*À noter : les plateformes sont des intermédiaires entre les clients et les différents services, ils ne sont pas responsables des possibles pertes. Investir comporte un risque de pertes.

Mettez le contenu du texte ICI. Tchao

Abonnez-vous à la newsletter La Bourse au quotidien

Actualité quotidienne économique et boursière… devenez un as de l’investissement !

Lettre lue par plus de 40 000 abonnés

Rapport offert : « 5 valeurs pour doubler votre PEA »