Vous souhaitez investir en Bourse ? Intervenir vous-même sur les marchés financiers ? Et, au passage, vous créer des compléments de revenus ? Il va d’abord falloir vous équiper en conséquence. Comprenez : ouvrir un portefeuille boursier, un compte dédié à l’investissement chez un intermédiaire financier (broker). A ce titre, deux choix s’offrent à vous : souscrire un compte-titres (CTO) ou un PEA (Plan d’épargne en actions). Si les deux options ont chacune leurs avantages et leurs inconvénients, le « plan », lui, bénéficie d’arguments fiscaux inégalables… Parfait pour s’initier aux rudiments de la Bourse sans payer d’impôts, ou presque. Intéressons-nous donc de plus près à la fiscalité du PEA.

PEA : souscription et fonctionnement

Le PEA est un produit d’épargne règlementé. Il permet aux particuliers d’investir en Bourse, et de se constituer un portefeuille d’actions françaises et européennes (mais pas que…). Ses caractéristiques et son fonctionnement – notamment sa fiscalité évolutive mais avantageuse – sont définis par l’Etat.

Il existe deux types de PEA. Le PEA classique (bancaire ou assurance) et le PEA-PME (dédié aux petites pépites de la cote !).

Pour souscrire un PEA classique, rien de plus simple. Vous devez être majeur et résident fiscal français. L’ouverture d’un PEA est individuelle et limitée. Un titulaire par plan pas plus (pas de compte joint pour les couples). Cela dit, chaque membre d’un même foyer fiscal peu en créer un, sous certaines conditions. Le plafond est limité à 150 000 € par PEA, 300 000 € par foyer fiscal. Même vos enfants, majeurs mais rattachés à votre foyer fiscal, pourront avoir leur « PEA jeune », lui, plafonné à 20 000 €.

Comment alimenter son PEA ? En numéraire via le compte-espèces assorti au compte-titres. Il n’y a pas de minimum légal imposé, tout dépend de l’établissement auprès duquel vous souscrivez. Les sommes placées sur le compte-espèces ne sont pas rémunérées. Elles ne peuvent servir qu’à acheter les titres qui seront logés dans votre PEA. C’est aussi sur le compte-espèces que vous seront versés les dividendes, ou prélevés certains frais.

Le PEA est le produit idéal pour se lancer en Bourse. Un vrai petit havre de paix fiscale. En effet, investir via un PEA, c’est – à quelques détails près que nous allons voir plus bas – investir sans payer d’impôts !

L’importance de prendre acte avec son PEA

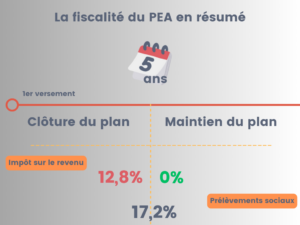

En effet, avec un PEA, il est possible de dégager des gains qui ne seront, à terme, plus soumis à l’impôt sur le revenu. C’est d’ailleurs tout l’intérêt du PEA. Mais, pour bénéficier de ces largesses, il faut s’armer de patience ! La fiscalité du PEA étant évolutive dans le temps, elle vous offrira le meilleur d’elle-même au bout de 5 ans…

Voilà pourquoi il ne faut pas hésiter à ouvrir un PEA pour « prendre date », quitte à n’y déposer que le minimum requis au début. Le compte à rebours s’enclenche au premier versement. Libre à vous, ensuite, de l’alimenter progressivement selon vos rentrées d’argent ou votre envie d’investir.

Avant ce délai, la fiscalité du PEA est plutôt lourde, mieux vaut donc s’armer de patience et ne pas effectuer de retraits avant 5 ans de détention.

La fiscalité du PEA avant 5 ans

Prendre acte avec son PEA a son importance car, avant 5 ans, le régime fiscal de ce véhicule d’investissement n’a strictement aucun intérêt. En effet, si vous effectuez un retrait durant cette période, vous pouvez dire au-revoir à l’avantageuse enveloppe fiscale dont il est doté !

Attendez-vous, au contraire, à voir vos gains nets réalisés depuis l’ouverture de votre plan soumis à l’impôt sur le revenu (12,8 %) et aux prélèvements sociaux (17,2 %). En outre, retirer des fonds de votre PEA avant 5 ans entraîne sa clôture pure et simple.

Il est donc recommandé de ne pas retirer des fonds de votre PEA avant le délai de 5 ans, sauf en cas de situation exceptionnelle – décès, reprise ou création d’entreprise, licenciement, invalidité ou mise à la retraite anticipée du titulaire ou de son conjoint (marié ou pacsé).

La fiscalité du PEA après 5 ans

Après 5 ans de détention, la situation fiscale du PEA se décante. Le plan atteint sa maturation idéale.

A ce stade, vous pourrez réaliser des retraits (partiels ou complets) sans que cela n’entraîne la clôture de votre plan.

Deuxième bonne nouvelle, si vous effectuez des retraits, les gains que vous aurez réalisés sur votre PEA seront (enfin !) exonérés d’impôt sur le revenu.

Attention toutefois, ils resteront soumis aux prélèvements sociaux (17,2 %). Et ce, quelle que soit la date des retraits.

Parfait pour se lancer en Bourse

Pour finir, si vous souhaitez vous lancer en Bourse, et vous faire la main sur les actions françaises et européennes, le PEA et sa fiscalité avantageuse vous offrent un cadre plutôt engageant.

Le PEA est le produit idéal pour se lancer en Bourse. Et, avec La Lettre PEA, vous pourrez bénéficier de conseils concrets et facilement applicables pour construire votre PEA Parfait… Cliquez ici pour en savoir plus…

Abonnez-vous à la newsletter Agora Bourse

Actualité quotidienne économique et boursière… devenez un as de l’investissement !

Lettre lue par plus de 40 000 abonnés

Rapport offert : « 5 valeurs pour doubler votre PEA »